资金安全点差低,滑点可控服务好,大型投资者都喜欢用什么样的平台?

对每个即将开启交易之路的投资者来说,如何在众多平台中选择一个适合自己的平台也同样需要一定的技巧。今天的文章里,“交易员说”就对一些大型投资者所偏好使用的平台---流动性供应商进行介绍。

什么是流动性供应商?

流动性供应商,英文liquidity provider,简称LP。在我们交易时,每一笔多单都必须对应一个空单,每一个空单都必须对应一个多单,否则就无法成交。换句话说,我们的每一笔交易都需要拿走一部分流动性。

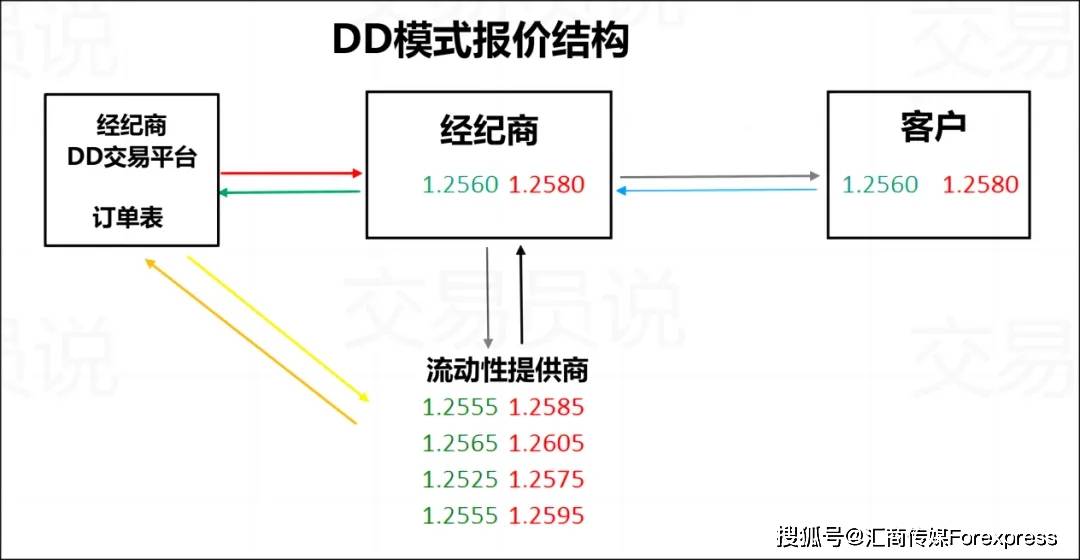

这里的流动性并不是凭空产生的,而是由多家银行提供的,LP使用桥接技术,将这些银行提供的报价聚合在一起,从而成为了流动性。因此在交易过程中,零售客户使用的平台并非直接从银行手里拿到报价,而是要经过LP。大致关系如下图所示:

在这个过程中,LP将价格加上一定点差后提供给平台,平台再加上一部分点差后就成了零售客户的报价。以现货黄金为例,银行提供的报价可能是2647.05/2647.10,LP给零售平台的报价可能是2647.05/2647.15,而零售平台提供给零售客户的是2647.05/2647.25。

有的读者可能会问,为什么经纪商不直接找银行呢?这主要有两个原因。

一是银行门槛高。在伦敦,一些银行可能要求经纪商每年存入1000万或2000万英镑,而经纪商又需要同时对接四五家银行,这样一来,年存款门槛可能高达5000万,甚至上亿英镑,这对小型经纪商来说是一个很大的压力。

二是效率低。经纪商对接多家银行不仅提高了门槛,也降低了效率。经纪商和银行的合作要经历谈判、开户、技术对接等多个流程,整个流程非常复杂。

这种情况下,作为经纪商的经纪商---LP就诞生了。这些LP多数由一些实力雄厚的财团出资,和众多的国际知名投行建立起了稳定的合作关系。

在在线交易领域,大多数经纪商(超过90%)无法获得一级和指定交易所的流动性,因为一级LP只处理大额交易。因此,二级流动性提供商相对一级LP灵活性更大,它们充当经纪商和一级机构之间的中介。此类别的流动性提供商包括CBCX、CFH Clearing、Currenex、Integral、 LMAX Exchange、Refinitiv FXall、X OPEN Hub等(按首字母排序,不分先后)。

展开全文

据欧洲权威调查机构EuroMoney最新报告显示,全球流动性绝大多数都掌控在10-15家大型商业银行或非银机构手里,例如摩根大通、瑞银集团、XTX Markets、美国银行、花旗银行以及汇丰银行等。商业银行、投行、大型非银机构以及对冲基金一般都是以做市商的形式加入银行间外汇交易市场。做市商在市场上拥有定价权,为其他交易者提供买卖双向报价,通过不断的买卖来维持市场的流动性。这些银行或非银机构又称为“一级流动性提供商”。

做市商如何管理交易报价?

在银行间外汇市场,一些大型的银行机构可能只有1-2个人专门负责一种货币对报价,作为主经纪商(PB)下面通常还有一些二级经纪人(比如POP),对一些较小规模的交易头寸进行报价。交易量最大的几种货币对通常都是这样的结构。

银行之所以这样安排,也是为了确保每一个经纪商都对负责的货币非常熟悉,也了解市场上竞争对手的行为。还有一些有趣的现象值得一提,比如澳元经纪商也负责纽元报价,对流动性高的货币,比如日元,那么主经纪商可能负责所有日元相关货币对的报价。不常见的货币,比如南非兰特,就全部交由一个经纪商负责。

伦敦、纽约和东京交易中心通常都是使用的这类结构,在交易日结束的时候,一个交易中心将客户订单和头寸打包到另一个交易中心,以保证客户的订单一天24小时都有人监控着。

做市商提供外汇、黄金等交易报价的另一个目的是为了获取信息资源。通过向客户或其他市场参与者提供外汇、黄金交易流动性,做市商可以清楚地知道资金的流向,这些信息都是非常有价值的,因为有些人很关注这些交易细节,但很多时候,这些重要的交易细节都没有被记录下来。

对于股票交易而言,每一笔交易都有被记录下来,每个人也都可以查得到交易记录。对于期货交易也是一样,也应查得到交易记录,但是在柜台上(场内交易)的外汇交易都是不公开的,也查不到。

外汇、黄金以及差价合约市场是一个高风险的市场,每天都有着巨额的成交量,价格的波动使得整个市场吸引了无数的投资者、投机者参与到这个市场中来,进行博弈活动,特别是衍生品市场,风险与利润同存。

与LP交易的优劣

对于资金较大的投资者来说,在LP开设账户有众多好处。

好处一:资金安全。LP作为经纪商的经纪商,本身也是一种经纪商,也要接受监管。由于LP客户的资金量大,资金安全通常是首要考虑。因此,LP通常会为客户提供开设FCA的监管账户的选择,公司资金和客户资金分割存放,资金安全相对有保障。

好处二:点差低。由于LP直接和银行交易,省去了一层中间商,因此点差会低很多。以黄金为例,“交易员说”近期调研了5家LP,其平均点差为0.09(举例:2647.05/2647.14)。但要注意的是,除点差外,LP还会收取约2-3美元/手的手续费。

好处三,定制化服务丰富。对于资金量大的客户,LP可以提供多种定制化服务。比如某LP就提供了特定交易品种的周末报价,真正实现7X24小时不间断交易。

但硬币都有两面,说完LP的优势,我们再来说说LP的劣势:

劣势一:开户流程繁琐。FCA监管之所以能保证资金安全,一方面是对LP的严格管理,另一方面也是对客户资质的严格审核。在开户过程中,监管机构会要求客户提供较多的文件、并且有较长的等待流程。

劣势二:门槛高。和零售经纪商几十美元或几百美元就可以开户相比,LP会设置较高的最低入金门槛或是每月最低消费。在“交易员说”调研的几家LP中,每月最低消费门槛从4000美元到8000美元之间不等。

劣势三:杠杆低。一些监管机构对杠杆进行了比较严格的限制,LP会在监管允许范围之内,和客户协商具体的杠杆水平,但通常来说,很难高于100倍。

如何选择LP?

在选择LP时,我们可以从以下几个角度入手来考虑:

第一,合规。为确保资金安全,我们有必要对LP的监管资质进行核查验证。如FCA监管下的LP,我们可以在FCA官网上查看其监管牌照以及是否受过处罚等。

第二,声誉。我们可以通过网络论坛或是已有用户来了解某家LP的口碑和声誉,尤其是老用户的评价可能会让我们发现很多潜在的问题。

第三,价格稳定性。在“交易员说”调研过程中,多个受访者反映了这一点。比如在下单前看到的点差是0.09,但在成交瞬间点差可能会扩大到0.13,甚至是恶劣的滑点。

究其原因,是LP的客户资金量通常较大,交易手数也比较大,因此很容易出现上述问题,对于如何选择一个点差控制较好的LP,还有赖于用户的长期观察。

第四,客服。由于LP的总部多在欧洲,且他们的客户---零售经纪商也在欧洲分布较多。在“交易员说”调研过程中,有部分读者反映,其使用的LP无亚洲时区客服,出现问题时也只能和LP的代理联系,这对于亚洲客户来说可能不太友好。

近期《交易员说》对LP市场进行了调研,有意索取调研报告的读者可在后台留言咨询,我们会在报告完成后第一时间发送。如有更多问题,也可以后台留言,我们会在第一时间邀请流动性专家为您解答。

评论