到底什么的外汇监管才算是顶级监管?

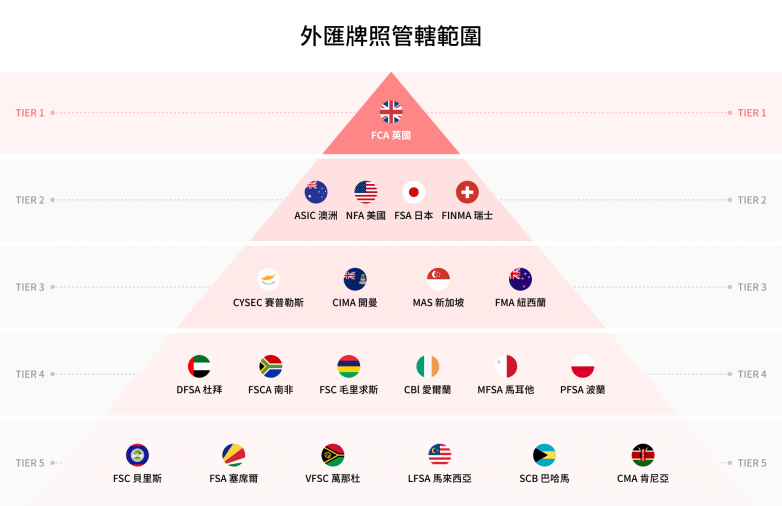

这几天,我和朋友在社交网络上看到一张关于外汇监管的图。

虽然这个天梯图的排序,是大家默认的排名,也是我们在评判平台监管资质的依据之一。不过,朋友还是抱有疑问:如何才能被认定为顶级监管,以及认定的标准如何。

一、如何去评价一个监管资质?

要回答这个问题,我们首先要理解监管的内涵。

监管就是监督+管理。监督嘛,很好理解,就是看你有没有不合规的行为,管理就是规定你的行为范围,一般是有门槛的。

所以,我认为一个监管好不好,一个看他的准入门槛,准入门槛越高,越能够将不好的平台挡在门外。

这里的门槛,可以是资金门槛,比如FCA全牌照12.5万-73万英镑的申请费和200万英镑的保证金;也可以是资质门槛,比如有没有专门的内审团队,在当地有没有公司等等。

当然,还有一些潜在的门槛,比如用户资金独立托管的银行。尤其是顶级银行,从2015年瑞郎危机后都收缩了开户的门槛。比如我所在的EBC平台开设的就是英国巴克莱银行最高级别的Corporate Banking Account,一般要求企业营业额和存款达到650万英镑以上,并且还要申请者通过巴克莱自己的财务审计和背景调查,算是双重要求了。

不过,这不在本次牌照的讨论范围,可以帮助大家辅助判断平台的资质。

另外申请周期也是一个无法忽略的因素,因为资金占用时间越长,对于申请平台的现金流要求越高。

第二个就是看监管的方式以及严厉程度。

监管的方式各国还是相差很大的,因为分业经营的关系,大部分国家都是分业监管或者混业监管,但是他们没办法掌握整体风险,所以最近20年最先进的监管模式是行为监管。

展开全文

所以像EBC GROUP平台同时持有英国FCA、澳洲ASIC和开曼CIMA牌照额,都是属于行为监管的范畴,在我这里就非常加分。

其次看监管的严格程度,比如提交报告的要求、审计的要求等等,越详细合规的难度越大,平台的规范度就越高。

第三个就是监管对于用户的保护力度。

一个大家比较熟悉的就是FCA的FSCS赔付计划,每个合资格的FCA账户都能获得最高8.5万英镑的赔付保障。其他的还包括强制性的PI保险要求以及引入EDR机制的要求等等。

所以,评判一个监管资质,我们可以从下面几个方面:

①门槛:资金门槛+资质门槛+申请周期

②监管方式+严厉程度

③监管的用户保护

二、门槛:资金门槛+资质门槛+申请周期

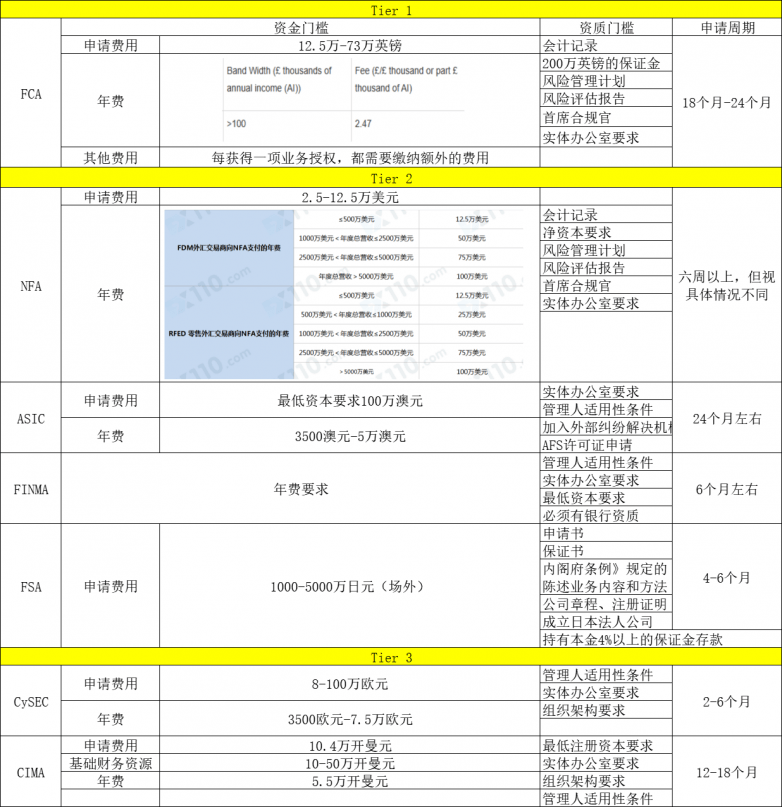

这是我简单整理的图,实际数据可能因为监管调整可能会有偏差。

可以看的出来,Tier1和Tier2的监管都有着非常高的资本要求,比如英国FCA12.5万-73万英镑,NFA2.5-12.5美元。

各个监管都有实体办公室的要求。

相比之下,FCA和NFA还需要设立首席合规官,并且还需要提供风险规划,整体的风控系数更高。瑞士FINMA也比较特殊,在开展业务前还必须取得银行资质,这也非常考验平台整体把控的能力。

另外值得关注的一点就是保证金的问题,英国FCA和日本FSA都有相关的要求。其中英国FCA是一次性的200万英镑,日本则是按照保证金存款的4%进行缴纳,这会占用持牌平台更多的流动性资金,所以要求更高。

值得一提的是年费,其中FCA和NFA最高。但是相比之下,FCA是按照2.47%的比例收取的,上不封顶,即使按照5000万美元计算也达到123.5万美元,整体要求更高。

比较特殊的是开曼CIMA。相比于其他监管,开曼CIMA获取业务授权比年费缴纳要困难的多。

CIMA牌照包括交易(dealing)、承销认购(arranging)、管理(managing)和咨询(advising)等权限,不过从CIMA成立至今,拿到全部授权的平台只有个位数,甚至出现过10年只有一家拿到全部授权的“惨烈景象”,而最近几年也只有EBC一家获批了全部资格。

最后是申请期限上,英国FCA、澳洲ASIC和开曼CIMA整体的申请期限最长,其中英国FCA和澳洲ASIC都接近2年,开曼平均也在1.5年左右。

三、监管方式+严厉程度

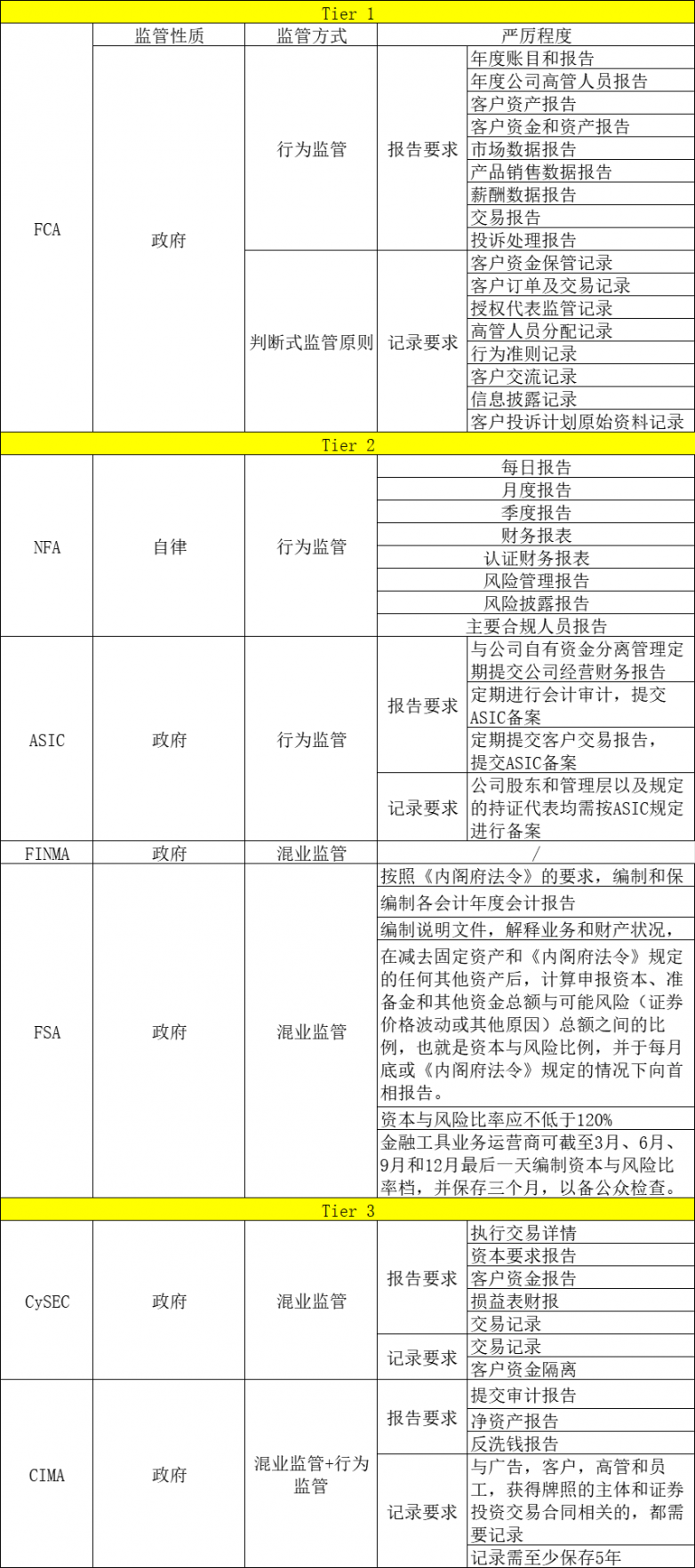

有点意外的是,美国NFA属于自律组织,不过其他都属于政府性质的监管机构。

关于监管方式,目前主要是混业监管和行为监管。不过有一说一,行为监管是目前最先进的模式,从2008年金融危机之后就被证明是最有效的监管方式,目前只有英国FC、美国NFA和澳洲ASIC三家是完全的行为监管。

另外,因为开曼是英国的海外属地,在很多监管原则上和英国FCA类似,所以在开曼CIMA的监管中也包含了行为监管的原则。

比较特殊的是,英国FCA是唯一一个判断式原则的监管机构,就是他主动要求持牌平台证明自己经营的可持续性,否则将面临一定的处罚。相比之下,其他机构的原则主要是预防式,就是尽可能预防风险,属于事后风险管理,和FCA比还是有一定差距的。

另外一点是,有些监管机构还分为报告要求和记录要求,之所以要这么分,是防止记录中存在一些不实的情况,并且还可以将两份报告进行比对。

值得一提的是,日本FSA对于资金比率有非常高要求,资本与风险比率要维持在120%以上,整体风控做的非常好。但与之对应的是,日本FSA所允许的杠杆也非常低。

四、监管的用户保护

最后是监管的用户保护。

一般包括监管内部的赔付保障和强制性的PI保险购买要求。

这里要说的是,英国FCA的FSCS赔付保障是全球独一档的存在,也是全球信誉度最高的保障,从2001年到今天累计赔付了55-56亿英镑,帮助很多投资者度过了金融危机和瑞郎黑天鹅危机。

至于PI保险,英国FCA最低也有100万英镑保额的要求。

开曼CIMA同样和英国有很多接近之处,关于专业责任险,同样规定也是最低100万开曼元,和FCA整体力度比较接近。

这里要说明的是各大监管规定的是购买额度的下限,现实中一部分平台会超额购买,以提供更高的赔付保障标准。比如EBC每年购买专业责任险的保额都超过了千万美元。按照相关赔付标准,每个用户最高获得保额可以达到35万美元。

另一个比较权威的赔付保障是瑞士FINMA,提供最高10万瑞郎的赔付。这项保障在瑞郎黑天鹅期间发挥了不小的作用,不过从整体的赔付力度看,和FCA仍有一定的差距,但足以称得上是非常有力的保障。

澳洲ASIC在保障上有很多的创新措施,其中之一就是引入了EDR机制,即外部争端解决机制,这个机制和ASIC的内部争端解决机制配合,很大程度上维护了市场的稳定。另外一点是,澳洲ASIC最低保额要求是250万澳元,整体保额力度也非常大。

CySEC也有专门的ICF赔付保障,不过前提是欧盟内设有分支机构,否则赔付力度比较有限。

总的来说,对比以上所有维度,FCA确实是独一档的监管机构,被称为最严格、最权威的监管确实是实至名归。其他监管也各有优势,也为我们提供了不同维度的保护,我们在选择平台时,一定要优先选择强监管的平台。

评论