IPO解读:明美新能“以价换量”毛利率较低 实控人因外汇违法被罚

天天财经讯,近日,成功过会后苦等了15个月仍未能提交注册的广州明美新能源股份有限公司(以下简称:明美新能)更新提交相关财务资料。

图片来源:IC网

明美新能体量较同行业其他公司差距较大,采用压低价格的方式获取订单,综合毛利率水平较低。本次IPO前夕,实控人还出现外汇违法行为。

与同行业差距较大 创业板属性被质疑

明美新能1998年7月6日成立,是一家专业从事锂离子电池模组研发、生产和销售的高新技术企业。公司锂离子电池模组主要应用于消费电子、工业电子设备、二轮电动车、动力和储能领域。

2022年6月24日,明美新能的上市申请获深交所创业板受理。历经两轮问询函和意见落实函后,公司于2023年2月17日成功通过上会。至此,公司陷入了长达15个月的等待,更是一度显示为“中止状态”。今年5月10日,明美新能更新提交完相关财务资料,或许预示着公司不久将迎来提交注册。

从数据上来看,明美新能近两年来业绩持续增长。2020年-2023年上半年,明美新能营业收入分别为21.02亿元、28.22亿元、39.51亿元和23.98亿元;营业利润分别为4732.90万元、7957.71万元、1.86亿元和7921.37万元。

图片来源:问询函

展开全文

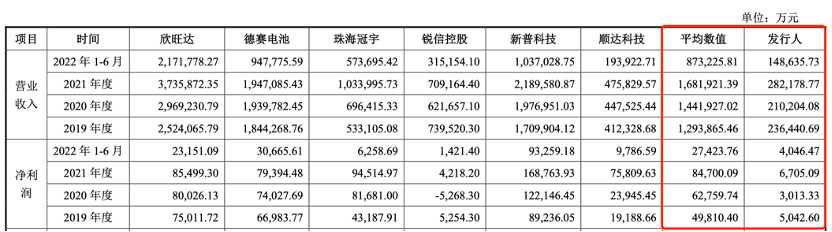

明美新能在招股书中披露了行业内主要竞争对手与同行业可比公司主要有6家:欣旺达、德赛电池、珠海冠宇、锐信控股、新普科技和顺达科技。尽管公司近年来业绩有所增长,较行业平均水平仍存在较大的差距。

招股书显示,2019年-2022年上半年,前述六家企业营业收入均值分别为129.39亿元、144.19亿元、168.19亿元和87.32亿元;净利润均值分别为4.98亿元、6.28亿元、8.47亿元和2.74亿元。同期内,明美新能营业收入分别为23.64亿元、21.02亿元、28.22亿元和14.86亿元;净利润仅分别为5042.60万元、3013.33万元、6705.09万元和4046.47万元。

图片来源:招股书

而2023年上半年,欣旺达营收和净利润分别为222.36亿元和1.64亿元;顺达科技营收和净利润分别为87.51亿元和3.64亿元,均远超明美新能。

明美新能坦言,公司业务规模与行业内龙头企业相比,存在一定的差距,同时在资本实力、产品覆盖范围、客户数量等方面与上述企业相比也存在较大差距。

同样地,明美新能在研发方面较同行业也存在一定差距。2019年-2022年上半年,研发费用率同行业平均水平分别为3.09%、3.09%、3.42%和3.88%,明美新能则仅分别为2.67%、3.66%、2.91%和2.89%。

其中,德赛电池拥有发明专利118项、实用新型专利605项、外观设计专利12项;珠海冠宇拥有发明专利166项、实用新型专利456项、外观设计专利12项。而明美新能所拥有的发明专利、实用新型专利、外观设计专利仅分别为48项、25项、2项。

天天财经注意到,深交所对明美新能“创业板定位”这一问题的盘问贯穿整个问询过程。

首轮问询中,深交所要求公司“说明成长性特征是否来源于核心技术或产品;详细说明拥有和应用的技术及其先进性,发行人是否具备较强的创新能力”。

二轮问询函中,深交所要求公司“相关技术和生产过程是否具有先进性、创新性,是否具有核心竞争力;业务模式、发展战略是否与行业趋势一致,以及在锂电池产业链上竞争优势的体现”。

意见落实函中,深交所要求公司“与同行业可比公司相关产品相比的竞争优劣势;核心技术是否适用各种电池模组的技术路径,是否适用于所有类型电池,并分析技术路径的适应性对开拓新客户的影响”。

以价换量 实控人曾有外汇违法行为

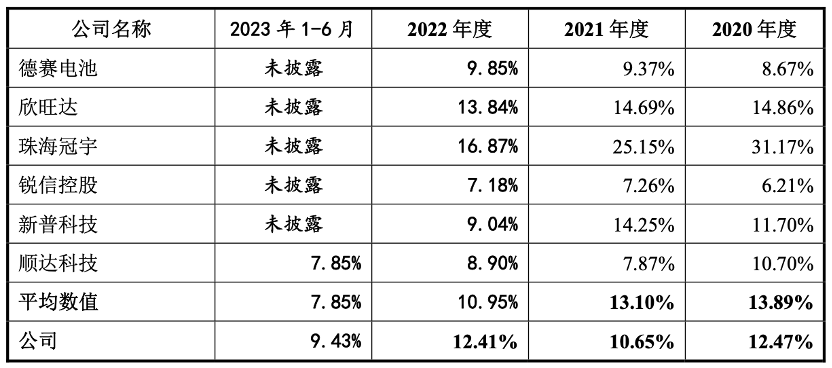

2020年-2023年上半年,明美新能综合毛利率分别为12.47%、10.65%、12.41%和9.43%。明美新能表示,公司主要为客户提供高度定制化的锂离子电池模组产品,受产业链分工和市场竞争的影响,综合毛利率较低。

图片来源:问询函

具体来看,明美新能2021年综合毛利率较2020年降低1.82%,主要受产品结构变动、市场竞争的综合影响所致;2023年上半年综合毛利率较2022年度下降2.98%,主要因公司产品结构变化所致,低毛利率储能产品占主营业务收入的比例由30.07%增加到52.72%。”

需要注意的是,明美新能与塔菲尔集团的销售协议中存在“最优惠价格”条款,与远景科技集团存在“将主动持续降低部件价格”条款。

明美新能与塔菲尔集团“最优惠价格”条款的含义为,同类规格型号产品在同等技术、质量的前提下要始终保持公司对于塔菲尔集团的售价在同类客户群体内属于最低、最优的价格。

而远景科技集团系明美新能储能类产品重要客户,双方2020年开始合作,2021年交易金额激增,销售金额达到1.86亿元,较2020年增长1277.77%。

2021年,明美新能与远景科技集团签订了相应条款,公司在原材料价格降低的同时,将主动降低销售给远景科技集团产品的价格。为了实现与远景科技集团长期战略合作,公司与远景科技集团签订了相应条款。

也就是说,明美新能通过降低价格的方式换取订单。对此,深交所要求公司“结合发行人与客户签订的定价机制及降价条款、目前在手订单定价、市场竞争情况等,分析主营产品是否存在毛利率进一步下滑的风险,并进行充分的风险提示”。

招股书显示,梁昌明先生通过明美通信间接持有明美新能53.2033%的股份,通过齐心傲创控制公司3.00%的股份,合计控制公司56.2033%的股份,为明美新能的实际控制人。

而在本次IPO申报前夕,这位实控人曾向境外转移资金超过7000万元,构成外汇违法行为。

国家外汇管理局广东省分局于2022年4月18日出具粤汇处〔2022〕1号《行政处罚决定书》,明美新能董事长、总经理及实际控制人梁昌明因在2019年11月至2020年8月期间,将金额合计7258.88万元人民币资金通过梁昌明及其控制的名美科技及明美通信等主体的境内银行账户汇至换汇公司指定的境内企业和个人银行账户,并通过梁昌明及其控制的合众能源产品有限公司的境外银行账户及现金方式收取合计7989.92万港元构成外汇违法行为,且因事后主动供述外汇部门尚未掌握的违法行为,所以根据《行政处罚法》第三十二条第(三)项及《外汇管理行政罚款裁量办法》,被适用法定从轻或减轻情节予以处罚,并被处以警告及罚款181.47万元。

根据上述处罚决定书及梁昌明提供的协议、银行流水等资料及其确认,梁昌明上述资金的用途均是用于履行与前妻之间离婚协议以及在中国香港购房居住等自用用途。

不过,处罚决定书中所提到的“且因事后主动供述外汇部门尚未掌握的违法行为”这一细节,属实耐人寻味,引人遐想。

2022年4月26日,梁昌明缴纳完毕前述罚款。而在两个月后的6月24日,明美新能的上市申请获受理。

明美新能能否提交顺利注册迈入IPO的下一阶段?与同行业间的差距如何缩小?以价换量的战略是否具有可持续性?天天财经将对此保持关注。

评论